Fünf Mythen über Goldanlagen, die oft für Fakten gehalten werden

Goldwissen Arnulf Hinkel, Finanzjournalist – 23.11.2020

Gold wird von Menschen bereits seit Jahrtausenden aufgrund seines Wertes und seiner Schönheit geschätzt. Zahlreiche Mythen ranken sich um das Edelmetall: das Rheingold aus der Nibelungensage, die unvorstellbaren Goldreichtümer von Atlantis, die Geschichte von König Midas, dessen Berührung alles in Gold verwandelte, um nur einige zu nennen. Es gibt jedoch auch Goldmythen, die sich bis heute gehalten haben und von vielen Anlegern gar nicht als solche erkannt werden. Dabei geht es meist um die Eigenschaften und vermeintlichen Nachteile von Gold als Wertanlage. Wir schauen uns die meistverbreiteten Mythen über Gold mal genauer an, führen einen Faktencheck durch und bewerten ihre Relevanz für Anleger, die in Gold investieren wollen.

Gold wird von Menschen bereits seit Jahrtausenden aufgrund seines Wertes und seiner Schönheit geschätzt. Zahlreiche Mythen ranken sich um das Edelmetall: das Rheingold aus der Nibelungensage, die unvorstellbaren Goldreichtümer von Atlantis, die Geschichte von König Midas, dessen Berührung alles in Gold verwandelte, um nur einige zu nennen. Es gibt jedoch auch Goldmythen, die sich bis heute gehalten haben und von vielen Anlegern gar nicht als solche erkannt werden. Dabei geht es meist um die Eigenschaften und vermeintlichen Nachteile von Gold als Wertanlage. Wir schauen uns die meistverbreiteten Mythen über Gold mal genauer an, führen einen Faktencheck durch und bewerten ihre Relevanz für Anleger, die in Gold investieren wollen.

Mythos 1: Gold ist viel zu teuer

Der Wert von Gold hat in den letzten Jahren enorm hinzugewonnen: Allein in diesem Jahr ist der Goldpreis in Euro bislang um 20 Prozent gestiegen. Über die letzten fünf Jahre betrachtet gab es sogar einen Anstieg von 57 Prozent. Kein Wunder also, dass sich das Edelmetall sowohl bei institutionellen wie auch privaten Anlegern großer Beliebtheit erfreut. Angesichts der scheinbar schwindelerregenden Höhen, in die der Goldpreis sowohl in Euro als auch US-Dollar gestiegen ist, feiert ein Mythos sein Comeback, der in der Menschheitsgeschichte immer wieder auftaucht: Gold ist überteuert und überbewertet.

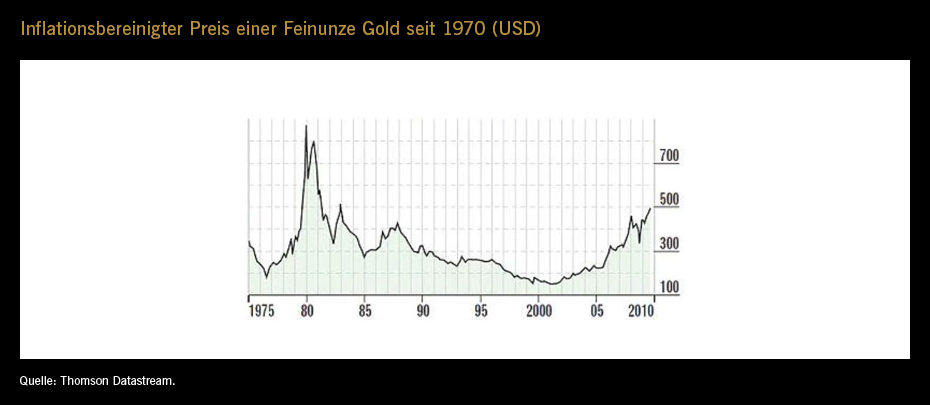

Ein oberflächlicher Vergleich von historischen Goldpreisen scheint diesen Mythos zu bestätigen, bei genauerer Analyse wird er jedoch schnell widerlegt: Betrachtet man die Goldpreisentwicklung nämlich inflationsbereinigt, hat die Feinunze Gold (ca. 31 Gramm) mit dem Knacken der 2.000 US$-Marke Anfang August 2020 keineswegs ihren historisch höchsten Wert erreicht. Dieser wurde im Januar 1980 erzielt, als die Feinunze Gold 850 US$ erreichte. Dieser Rekordpreis entspricht heute 2300 US$. Empirisch gesehen hat der Goldpreis also durchaus noch Luft nach oben.

Ein anderer Ansatz, diesen Mythos zu entkräften, ist ein Blick auf den realen Wert von Gold: Hat das Edelmetall über die letzten Jahrtausende hinweg an Wer verloren oder gewonnen? Misst man die Goldpreisentwicklung nicht an Währungen sondern allein an der Kaufkraft, ergibt sich Überraschendes: Mit einer Feinunze Gold konnte man vor 2500 Jahren 350 Laibe Brot kaufen. Und heute? Ungefähr genauso viele! Gold hat seine Kaufkraft über die Jahrtausende erhalten, womit auch klar wird, weshalb es gern als die härteste Währung der Welt und der beste Inflationsschutz bezeichnet wird. Dreht man nämlich den Spieß einmal um und berechnet den Wert von Währungen in Gold statt – wie üblich – umgekehrt, wird erst richtig deutlich, wie preisstabil Gold ist. Allein seit Anfang 2000 hat der US-Dollar gegenüber Gold bis heute 82 Prozent seiner Kaufkraft eingebüßt, der Euro mit 80,8 Prozent kaum weniger. Gold wird also nur scheinbar teurer, in Wirklichkeit verlieren Währungen an Wert. Ist der Goldpreis im Zeitablauf auch immer wieder Schwankungen unterworfen, seine Kaufkraft ist es nicht – und damit auch nicht der Wert des Edelmetalls als langfristige Anlage und sicherer Hafen.

2. Mythos: Gold wird nicht verzinst und trägt nicht zur Portfolio-Performance bei

Dieser Mythos ist halbrichtig: Goldanleger erhalten weder Zinsen noch Dividenden. Nichtsdestotrotz kann Gold seinen Teil zur Performance eines Anlegerportfolios beitragen. Zum einen geschieht das durch die bereits erwähnte Kaufkraftstabilität, die Geld nicht besitzt, und zum anderen durch Preissteigerungen. Und die sind historisch betrachtet durchaus bemerkenswert: 1971 wurde der Goldstandard abgeschafft. Damit endete die Goldpreisbindung an den US-Dollar. Bis dahin konnte man eine Feinunze Gold für 35 US$ erwerben. Seit dem Ende des Goldstandards und der Freigabe des Goldpreises ist dieser im Durchschnitt jährlich um mehr als 10 Prozent gegenüber dem US-Dollar gestiegen – eine schöne Rendite, die nicht jede Geldanlage zu bieten hat. Natürlich ist der Goldpreis in den letzten 49 Jahren nicht kontinuierlich gestiegen, es gab immer auch Phasen, in denen er sich seit- oder abwärts bewegte.

Im Anlegerdepot lässt sich Gold mit Anleihen höchster Bonität, wie z.B. Bundesanleihen, vergleichen. Bei beiden ist kein Totalverlust der Investition zu befürchten, Zinsen gibt es aber auch keine. In der aktuellen Goldrally-Phase lässt sich das Edelmetall auch mit Wachstumsaktien vergleichen, die hohe Kursgewinne ermöglichen, aber keine Dividenden bieten.

Gold hat außerdem gegenüber den meisten üblichen Investitionsarten wie Aktien, Anleihen, ETFs, Zertifikaten und allen Sparformen einen erheblichen Vorteil, der sich auch auf die Portfolioperformance niederschlägt: Mit dem Edelmetall erzielte Gewinne sind bei Beachtung der Mindesthaltedauer von einem Jahr nicht Abgeltungssteuerpflichtig. Die Abgeltungssteuer verringert Renditen um 25 Prozent.

Mythos 3: Gold ist sehr volatil und deshalb reines Spekulationsobjekt

Gold ist ein bewährter Inflationsschutz und dient in Krisenzeiten als zuverlässiger sicherer Hafen. Verschiedene Studien belegen, dass Gold in jedes gut diversifizierte Portfolio gehört, da bereits eine Beimischung von 5 Prozent durchaus auch außerhalb von Krisen portfoliostabilisierend wirkt und einen Beitrag zur Performance leisten kann. Gold als langfristige Anlage ist also das genaue Gegenteil eines Spekulationsobjekts.

Anders sieht es aus, wenn Anleger kurzfristig versuchen, mit Gold Gewinne zu erzielen. Dies könnte sich als höchstspekulativ erweisen, da sich der Goldpreis tatsächlich recht volatil verhält. Grund hierfür sind die zahlreichen Faktoren, die ihn beeinflussen. Allerdings ist die Volatilität des Goldpreises keineswegs so hoch wie die anderer Rohstoffe, wie z.B. Öl. Und auch im Vergleich zu Aktien schlägt sich Gold gut: Nach einer Analyse der Volatilität verschiedener Anlageklassen von 2001 bis 2019 durch die US-Investorenplattform Morningstar Direct wies Gold eine Volatilität von 21,52 Prozent auf. Gleichzeitig zeigten sich die Aktien von Industrieländern mit 19,66 Prozent kaum weniger volatil, während sich Aktien von Schwellenländern mit 23,08 Prozent noch volatiler als Gold erwiesen.

Mythos 4: Gold spielt heute in der Finanzbranche keine Rolle mehr

Viele Anleger glauben, dass mit dem Ende des Goldstandards das Edelmetall global in der Finanzbranche seine Bedeutung eingebüßt hat. Das ist ein Irrtum: Auch nach 1971 haben Zentralbanken Goldbarren als Fremdwährungsreserven gebunkert und ihre Bestände bis heute ausgebaut. Nach neuesten Zahlen (November 2020) des World Gold Council lagern in den Tresoren der Zentralbanken weltweit 35.106 Tonnen Gold, das nach wie vor als Universalwährung fungiert.

Aber auch als Investment ist die Beliebtheit von Gold bis heute ungebrochen: Zum Ende des 3. Quartals 2020 hielten institutionelle wie private Anleger weltweit ETFs und ETCs mit physischer Deckung durch Goldbarren im Wert von 235,4 Milliarden US-Dollar. Gleichzeitig sind weitere 222,1 Tonnen physisches Gold im Besitz von Anlegern – 49 Prozent mehr als im Vorjahreszeitraum und ein klarer Beleg dafür, dass die Bedeutung von Gold als Investment weiter zunimmt.

Mythos 5: Gold wird nur in Krisen benötigt, Aktien dagegen immer

Klar, Gold glänzt in Krisenzeiten wie der weltweiten Finanzkrise 2008 und der Corona-Pandemie 2020 am stärksten. Das heißt aber nicht, dass Gold in Phasen der Hochkonjunktur nicht beliebt wäre. Zum einen sind Wirtschaftswachstum und ein steigendes Bruttoinlandsprodukt wichtige Treiber der Goldnachfrage. Denn mit wachsendem Wohlstand wird auch mehr Gold gekauft, wie zahlreiche Beispiele aus Schwellenländern, aber auch Industrienationen, zeigen. Außerdem belegt eine vielbeachtete, durch die Unternehmensberatung Mercer Deutschland durchgeführte quantitative Analyse, bei der die Gewinn- und Verlustchancen eines Aktien-Anleihen-Portfolios mit denen eines Aktien-Anleihen-Gold-Portfolios verglichen wurden, dass die anvisierte Zielrendite mit einem goldhaltigen Portfolio ebenso erreicht werden kann wie ohne Goldbeimischung. Gleichzeitig fällt jedoch das Verlustrisiko bei dem Portfolio mit Goldbeimischung geringer aus als beim reinen Aktien-Anleihen-Portfolio. Und dies unter der Annahme einer Krisenwahrscheinlichkeit von nur 15 Prozent.

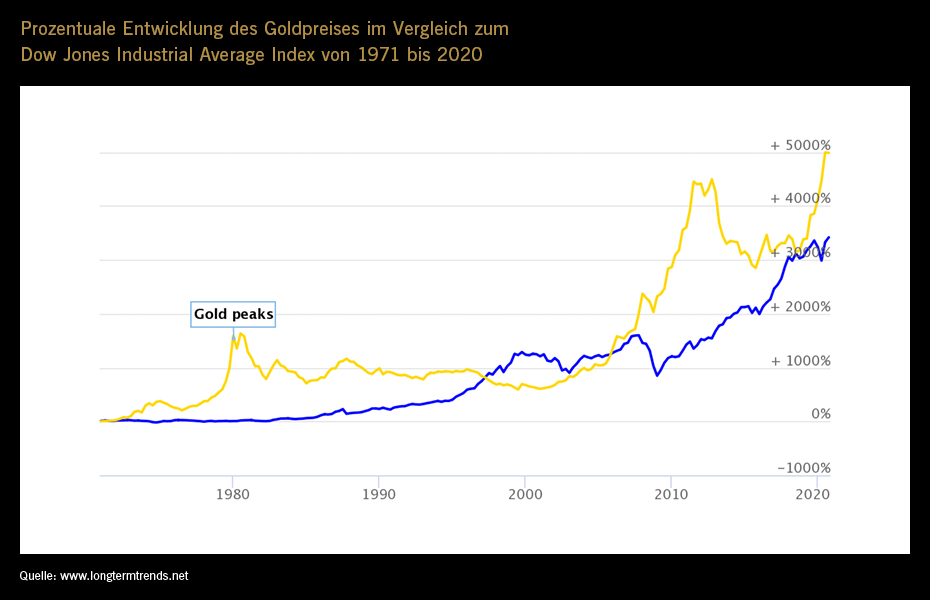

Auch ein direkter Vergleich der Entwicklung des Goldpreises mit einem der wichtigsten Aktienindizes, dem US-amerikanischen Dow Jones Industrial Average Index (DJIA), belegt, dass sich die Beimischung von Gold im Portfolio durchaus lohnen kann: Seit der Unabhängigkeit des Goldpreises vom US-Dollar 1971 bis zum November 2020 hat dieser um mehr als 5.000 Prozent zugelegt, während der DJIA Index nur um gut 3.400 Prozent gewachsen ist.

Fazit: Goldmythen sind häufig doch nur Mythen!

Genauso wie die Nibelungensage ein Mythos ist – obwohl sich im Rhein sicher Gold befindet – beruhen auch viele Mythen über Gold auf Irrtümern oder zu starken Verallgemeinerungen, wo die Ausnahme oft als Regel missinterpretiert wird. Nicht umsonst erfreut sich Gold bei zahlreichen professionellen wie auch privaten Investoren großer Beliebtheit – und dies nicht nur in Krisenzeiten.

Interessante Artikel zum Thema Gold

Interessante Artikel zum Thema Gold

Xetra-Gold-Hotline

Sie haben Fragen? Wir haben die Antworten. Und so erreichen Sie uns: 9-18 Uhr MEZ

xetra-gold(at)deutsche-boerse.com

Für Presseanfragen: media-relations(at)deutsche-boerse.com